03 Feb “Nuova” IRPEF e impatto sulla busta paga

MODIFICHE AL SISTEMA DI TASSAZIONE DELLE PERSONE FISICHE

L’annunciata “rivoluzione” del sistema di tassazione delle persone fisiche è contenuta nel disegno di legge delega al Governo per la riforma fiscale presentato il 29 ottobre 2021.

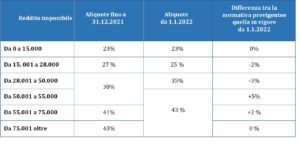

Con la Legge di Bilancio 2022, il legislatore interviene tuttavia con una prima serie di misure in vigore dal 1° gennaio 2022 che hanno, di fatto, ridotto il numero delle aliquote da cinque a quattro, mantenendo inalterati i soli livelli dell’aliquota minima (23%) e massima (43%), e rimodulato il sistema delle detrazioni e del cosiddetto “bonus Irpef”.

Per quanto concerne gli scaglioni e le aliquote dell’imposta, l’art. 1, comma 2, della legge n. 234/2021, modifica l’art. 11, comma 1, del D.P.R. n. 917/1986 – TUIR. Considerando i nuovi scaglioni di reddito, viene ridotta di due punti l’aliquota relativa al secondo scaglione (dal 27 al 25%) e di tre punti quella del terzo scaglione (dal 38% al 35%), il cui limite superiore, però, scende da 55.000 a 50.000 euro. L’ultimo scaglione, al quale è applicata l’aliquota massima, parte da 50.000 euro, comportando un incremento dell’aliquota applicabile sui redditi da 50.000 a 55.000 di cinque punti e su quelli tra 55.000 e 75.000 euro di due punti. Quindi, in sintesi, vengono ridotte le aliquote legali che si applicano tra i 15.000 e i 50.000 euro mentre vengono aumentate quelle tra i 50.000 e i 75.000 euro.

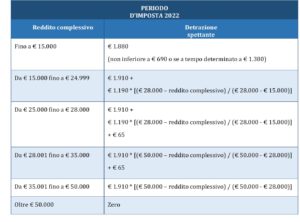

Per quanto riguarda la rimodulazione delle detrazioni (in questa flash news, si fa riferimento ai soli lavoratori dipendenti), del trattamento integrativo dei redditi di lavoro dipendenti e assimilati (bonus Irpef) e l’ulteriore detrazione, dal 2022, il sistema è stato completamente rivisto.

Relativamente alle detrazioni fiscali, l’art. 1, comma 2, della legge n. 234/2021, modifica l’art. 13, del D.P.R. n. 917/1986 – TUIR, mentre il successivo comma 3 abroga l’art. 2 del decreto legge 5 febbraio 2020, n. 3.

Il bonus Irpef di cui all’art. 1, decreto legge 5 febbraio 2020, n. 3, viene invece mantenuto per i redditi fino a 15.000 euro; per quelli superiori a questa soglia e fino a 28.000 euro, il bonus viene sostituito, o meglio integrato, nelle nuove e più corpose detrazioni fiscali riconosciute sul reddito da lavoro dipendente, il cui importo massimo è pari a 3.100 euro, con un incremento di 65 euro per i contribuenti con redditi compresi tra i 25.000 e i 35.000 euro. Tali detrazioni andranno man mano a decrescere fino ad essere azzerate al raggiungimento della soglia dei 50.000 euro di reddito.

Sempre in materia di detrazione, va evidenziato che, nell’ambito delle modifiche al bonus Irpef, viene abolita integralmente la detrazione aggiuntiva prevista fino al 31 dicembre 2021 in favore dei lavoratori con redditi superiori a 28.000 euro e fino al limite massimo di 40.000 euro annui.

Le nuove detrazioni per redditi di lavoro dipendente Irpef (art. 13, comma 1, lett. a), b), c) e comma 2, D.P.R. n. 917/1986) sono le seguenti:

TRATTAMENTO INTEGRATIVO REDDITI LAVORO DIPENDENTE

L’articolo 2, comma 3, della legge n. 234/2021, modifica l’articolo 1 del decreto legge n. 3 del 2020 relativamente al trattamento integrativo dei redditi di lavoro dipendente e assimilati (c.d. bonus 100 euro), riducendo da 28.000 a 15.000 euro la soglia di reddito sopra la quale, in linea generale, esso non spetta, facendo tuttavia salva la sua attribuzione a redditi non superiori a 28.000 euro in caso di specifiche condizioni individuate dalla norma e legate alla presenza di alcune detrazioni. In sostanza, il trattamento integrativo viene riconosciuto in favore dei percettori di reddito di lavoro dipendente e di taluni redditi assimilati, sempreché l’imposta lorda dovuta sia superiore all’ammontare della detrazione spettante per lavoro dipendente e assimilati, disponendo la riduzione da 28.000 euro a 15.000 euro del reddito complessivo oltre il quale non è più dovuto il bonus (che risulta pari a 1.200 euro in ragione annua a decorrere dal 2021).

Se il reddito complessivo è compreso tra 15.000 e 28.000 euro, il trattamento integrativo viene riconosciuto solamente se la somma delle detrazioni individuate dalla norma medesima (per carichi di famiglia, per redditi da lavoro dipendente, assimilati e da pensione, situazione di incapienza Irpef determinata dalla differenza tra l’imposta lorda e le detrazioni per carichi di famiglia, per mutui agrari e immobiliari per acquisto della prima casa limitatamente agli oneri sostenuti in dipendenza di prestiti o mutui contratti fino al 31 dicembre 2021, per erogazioni liberali, per spese sanitarie nei limiti previsti dall’articolo 15 del TUIR, per le rate per interventi di recupero del patrimonio edilizio e di riqualificazione energetica degli edifici e da altre disposizioni normative, per spese sostenute fino al 31 dicembre 2021) è di ammontare superiore all’imposta lorda. Al verificarsi della suddetta condizione, verrà riconosciuto il trattamento integrativo per un ammontare non superiore a 1.200 euro annui, determinato in misura pari alla differenza tra la somma delle detrazioni indicate e l’imposta lorda.

Come si può notare, il bonus Irpef viene sostituito, o meglio integrato, nelle nuove e più corpose detrazioni fiscali riconosciute sul reddito da lavoro.

Secondo quanto previsto dalla Legge di Bilancio 2022, il bonus Irpef mensile continuerà dunque ad essere riconosciuto, anche oltre i 15.000 euro e fino a 28.000, se per il combinato disposto delle nuove aliquote Irpef e le nuove detrazioni fiscali dovesse emergere una situazione penalizzante per il contribuente.

Se l’importo delle detrazioni spettanti supera l’imposta lorda dovuta, il trattamento integrativo continuerà ad essere erogato in misura massima di 1.200 euro. Il calcolo sarà effettuato sulla base della differenza tra le detrazioni sopra elencate e l’Irpef lorda.

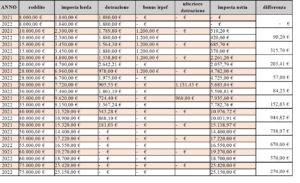

La tabella di seguito permette di paragonare l’imposizione fiscale tra il 2021 e il 2022, senza considerare l’eventuale bonus Irpef per la situazione appena espressa.

ESONERO CONTRIBUTI PREVIDENZIALI DEI DIPENDENTI PER IL 2022

L’articolo 1, comma 121, della legge 30 dicembre 2021, n. 234, introduce in via eccezionale per il 2022 un esonero contributivo parziale a favore dei lavoratori.

L’impatto di tale misura produce effetti sul cuneo fiscale in quanto si applica alla quota di contributi previdenziali a carico del lavoratore dipendente e riduce di conseguenza l’importo della ritenuta operata nella busta paga da parte del datore di lavoro, aumentandone di conseguenza la retribuzione netta dovuta.

L’articolo 1, comma 121, della legge n. 234/2021, prevede un esonero contributivo sulla quota dei contributi previdenziali per l’invalidità, la vecchiaia e i superstiti a carico del lavoratore di 0,8 punti percentuali. L’ambito di applicazione è quello dei rapporti di lavoro dipendente con esclusione del lavoro domestico, mentre il periodo è espressamente circoscritto all’anno 2022.

L’esonero si applica pertanto ai periodi di paga dal 1° gennaio al 31 dicembre 2022 e a condizione che la retribuzione imponibile, parametrata su base mensile per tredici mensilità, non ecceda l’importo mensile di 2.692 euro, maggiorato, per la competenza del mese di dicembre, del rateo di tredicesima. Come si può notare, la quota di imponibile contributivo su cui si applica l’esonero parziale potrà raggiungere nell’anno 2022 complessivamente 34.996 euro (2.692 euro per tredici mensilità). Tuttavia, il calcolo e la verifica del massimale andranno effettuati mensilmente fino a un importo massimo di 2.692 euro; non sarà possibile, di conseguenza, utilizzare nei mesi successivi eventuali quote dell’importo mensile non utilizzate in periodi precedenti.

L’esonero contributivo non determinerà alcun effetto negativo sul piano pensionistico del dipendente poiché è espressamente previsto che resti ferma l’aliquota di computo delle prestazioni pensionistiche.

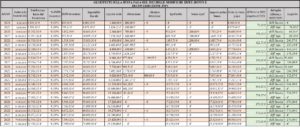

Le modifiche sul 2022

Di seguito pubblichiamo una tabella di comparazione della busta paga del 2022 rispetto a quella del 2021 alla luce delle modifiche degli scaglioni Irpef, delle detrazioni fiscali, del bonus e dell’esonero contributivo 2022 a favore dei lavoratori con una retribuzione imponibile non superiore a 34.996 euro.

Per ulteriori informazioni, potete contattarci qui